【www.gbppp.com--私藏美文】

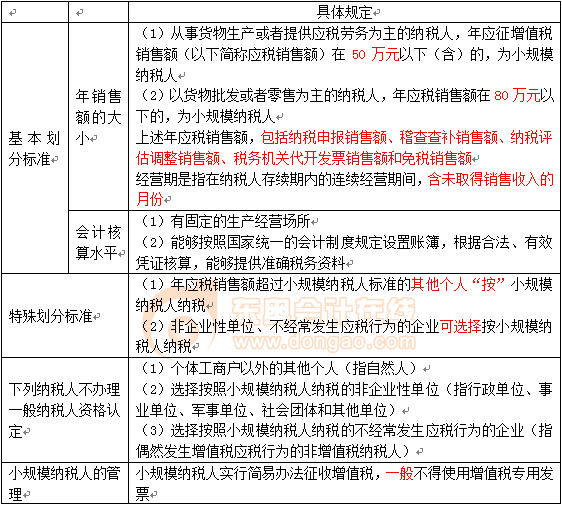

增值税一般纳税人和小规模纳税人的划分标准

增值税一般纳税人和小规模纳税人的认定标准有两个:

(1)定量标准:经营规模——年应税销售额,即纳税人在连续不超过12个月的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额、税务机关代开发票销售额和免税销售额。

注1:试点纳税人试点实施前的应税服务年销售额按以下公式换算:

应税服务年销售额=连续不超过12个月应税服务营业额合计÷(1+3%)

注2:纳税人兼有销售货物、提供加工修理修配劳务以及应税服务的,应税货物及劳务销售额与应税服务销售额分别计算,分别适用增值税一般纳税人资格认定标准。

注3:按照营改增有关规定,在确定销售额时可以差额扣除的试点纳税人,其应税服务年销售额按未扣除之前的销售额计算。

(2)定性标准:纳税人性质和会计核算水平

a.年应税销售额超过小规模纳税人标准的其他个人(自然人)按小规模纳税人纳税;非企业性单位和不经常发生应税行为的企业可自行选择是否按小规模纳税人纳税。

b.年应税销售额未超过标准以及新开业的纳税人,有固定的经营场所,会计核算健全,能准确提供销项税额、进项税额的可认定为一般纳税人。

小规模纳税人的标准为:

(一)从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主,并兼营货物批发或者零售的纳税人,年应征增值税销售额(以下简称应税销售额)在50万元以下(含本数,下同)的;

(二)除本条第一款第(一)项规定以外的纳税人,年应税销售额在80万元以下的。

本条第一款所称以从事货物生产或者提供应税劳务为主,是指纳税人的年货物生产或者提供应税劳务的销售额占年应税销售额的比重在50%以上。 该认定的不认定 将直接按一般纳税人税率征税

新条例将小规模纳税人的征收率降低为3%,其他企业如果达到新细则规定的标准,未去税务机关申请认定一般纳税人,将受到更加严厉的惩罚。有下列情形之一者,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票:

(一)一般纳税人会计核算不健全,或者不能够提供准确税务资料的;

(二)除年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税的规定外,纳税人销售额超过小规模纳税人标准,未申请办理一般纳税人认定手续的。 除国家税务总局另有规定外,纳税人一经认定为一般纳税人后,不得转为小规模纳税人。

增值税一般纳税人标准为:年应税销售额未超过标准的小规模企业(未超过标准的企业和企业性单位),帐簿健全,能准确核算并提供销项税额、进项税额,并能按规定报送有关税务资料的,经企业申请,税务部门可将其认定为一般纳税人。

一般纳税人是指年应征增值税销售额(以下简称年应税销售额,包括一个公历年度内的全部应税销售额)超过财政部规定的小规模纳税人标准的企业和企业性单位。

小规模纳税人和一般纳税人的认定:(下面这些带★的注意事项,能够特别关注一下)【小规模纳税人标准】

1、一般是根据金额来划分:

(1)从事货物生产或提供应税劳务的纳税人,以及以从事货物生产或提供应税劳务为主,并兼营货物批发或零售的纳税人,年应税销售额在100万元(含)以下的。

★超过这一金额的一般情况下认定是一般纳税人。

(2)从事货物批发或零售的纳税人,年应税销售额在180万元(含)以下的。

★超过这一金额的一般情况下认定是一般纳税人。

2、特殊情况的规定:

(1)年应税销售额在180万元以下的小规模商业企业,无论财务核算是否健全,一律不得认定为一般纳税人,均应按照小规模纳税人的规定征收增值税。

★不会是一般纳税人。【小规模纳税人标准】

(2)生产型的小规模纳税人年销售额在100万元以下30万元以上的制造业的小规模纳税人,符合一定条件的,可以被认定为一般纳税人。

★对其他类型的企业不适用。

(3)已经开办的小规模企业,其年应税销售额超过小规模纳税人标准的,应在次年1月底前申请办理一般纳税人认定手续。

★注意这里“次年1月底”这一时间规定。

(4)纳税人总、分支机构实行统一核算,其总机构年应税销售额超过小规模纳税人标准,但分支机构年应税销售额未超过小规模纳税人标准的,其分支机构可以认定为一般纳税人。

★属于对分支机构的提高待遇。

(5)年应税销售额超过小规模纳税人标准的个人、不经常发生应税行为的企业,视同小规模纳税人。 ★个人不能是一般纳税人。

(6)非企业性单位一般视为小规模纳税人。

★非企业性单位如果经常发生增值税应税行为,并且符合一般纳税人条件的,可以认定为一般纳税人。

(7)个体经营者符合规定的,经省级国家税务局批准,可以认定为一般纳税人。

★个体经营者的审批条件比较严。

深圳注册公司

小规模纳税人的标准、小规模纳税人应纳税额的计算 小规模纳税人的标准、小规模纳税人应纳税额的计算

小规模纳税人的标准

(一)从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主,并兼营货物批发或者零售的纳税人,年应征增值税销售额(以下简称应税销售额)在50万元以下(含本数,下同)的;

以上所称以从事货物生产或者提供应税劳务为主,是指纳税人的年货物生产或者提供应税劳务的销售额占年应税销售额的比重在50%以上。

(二)除上述规定以外的纳税人,年应税销售额在80万元以下的。

(三)年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税。

(四)提供应税服务的年应征增值税销售额(以下称应税服务年销售额)在500万元(含本数))以下的;

(五)应税服务年销售额超过500万元但不经常提供应税服务的单位和个体工商户可选择按照小规模纳税人纳税。

小规模纳税人应纳税额的计算

深圳注册公司

小规模纳税人销售货物、提供应税劳务或提供应税服务,实行按照销售额和征收率计算应纳税额的简易办法,并不得抵扣进项税额,其应纳税额计算公式为:

应纳税额=不含税销售额×征收率

不含税销售额=含税销售额÷(1+征收率)

一般纳税人资格登记

(一)一般纳税人资格登记程序

1、申请条件

年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除另有规定外,应当向主管税务机关申请一般纳税人资格登记;年应税销售额未超过财政部、国家税务总局规定的小规模纳税人标准以及新开业的纳税人,如能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算,能够提供准确税务资料,可以向主管税务机关申请一般纳税人资格登记。

2、申请资料

(1)《增值税一般纳税人资格登记表》

(2)税务登记证(副本)

(二)选择按照小规模纳税人纳税的办理程序

1.选择按小规模纳税人纳税的条件

(1)非企业性单位;

(2)不经常发生应税行为的非增值税纳税人企业。

深圳注册公司

(3)不经常提供应税服务的单位和个体工商户。

(4)个体工商户以外的其他个人。

2.办理程序

个体工商户以外的其他个人年应税销售额超过规定标准的,不需要向主管税务机关提交书面说明;年应税销售额超过财政部、国家税务总局规定标准,且符合有关政策规定选择按小规模纳税人纳税的,应当向主管税务机关提交《选择按小规模纳税人纳税的情况说明》。 一般纳税人应纳税额的计算

一般纳税人销售货物、提供应税劳务或者提供应税服务按照增值税税率计算销项税额,同时准予抵扣购进货物或者接受应税劳务、应税服务所支付或者负担的进项税额,其应纳税额的计算公式为: 应纳税额=销项税额-进项税额

销项税额=不含税销售额×税率

不含税销售额=含税销售额÷(1+税率)

常用税收优惠政策

1.下列项目免征增值税:

(1)农业生产者销售的自产农产品;

(2)避孕药品和用具;

(3)古旧图书;

(4)直接用于科学研究、科学试验和教学的进口仪器、设备;

(5)外国政府、国际组织无偿援助的进口物资和设备;

深圳注册公司

(6)由残疾人的组织直接进口供残疾人专用的物品;

(7)销售的自己使用过的物品。

(8)个人转让著作权。

(9)残疾人个人提供应税服务。

(10)航空公司提供飞机播洒农药服务。

(11)试点纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务。

(12)自2014年1月1日至2018年12月31日,试点纳税人提供的离岸服务外包业务。

(13)随军家属就业

(14)军队转业干部就业。

(15)失业人员就业。

(16)国际货物运输代理服务

一般纳税人与小规模纳税人如何划分?一文全搞定

按照现行税法的规定,纳税人按经营规模和会计核算是否健全两个标准划分为一般纳税人和小规模纳税人。

一、经营规模标准

1、从事生产货物或提供应税劳务,或以其为主兼营货物批发或零售的纳税人:

50万元,小规模纳税人<年应税销售额≥50万元,一般纳税人

2、从事货物批发或零售的纳税人

80万元,小规模纳税人<年应税销售额≥80万元,一般纳税人

3、应税服务年销售额标准

应税服务年销售额标准为500万元(不含税销售额)

应税服务年销售额,是指纳税人在连续不超过12个月的经营期内,提供交通运输和现代服务累计应征增值税销售额,含免税、减税销售额。

二、纳税人性质和会计核算是否健全

1、年应税销售额未超过标准以及新开业的纳税人,有固定的经营场所,会计核算健全,能准确提供销项税额、进项税额的可认定为一般纳税人。

2、年应税销售额超过小规模纳税人标准的其他个人(自然人)按小规模纳税人纳税;非企业性单位和不经常发生应税行为的企业可自行选择是否按小规模纳税人纳税。

简述一般纳税人和小规模纳税人的划分标准:

①使用发票不同。小规模纳税人销售只能使用普通发票,不能使用增值税专用发票,购买货物与一般纳税人相同,可以收普通发票也能收增值税专用发票,二者收取增值税专用发票后帐务处理不同.一般纳税人按价款部分入成本,税款部分入"应交税金--应交增值税--进项税额"帐户;小规模纳税人则按全额进入成本.

②应交税金的计算方法不同。一般纳税人按"抵扣制"计算税金,即按销项减进项后的余额交税.小规模纳税人按销售收入除于(1+适用税率)后的金额再乘税率计算应交税金,工业6%,商业4%。 ③税率不同,一般纳税人分为0税率、13%税率、17%税率。小规模纳税人,商业企业按4%;工业企业按6% ,(免税的除外)。

一、认定条件:

1)主要从事生产或提供应税劳务(特指加工、修理修配劳务)的:年销售额在100万元以上的,可以认定为一般纳税人,100万以下的为小规模;2)主要从事货物批发零售的:年销售额180万以上的可以认定为一般纳税人,180万以下为小规模。工业企业年销售额在100万以下的,商品流通企业年销售额在180万以下的,属于小规模纳税人;反之,为一般纳税人 。

二、税收管理的规定:

1)一般纳税人:销售货物或提供应税劳务可以开具增值税专用发票;购进货物或应税劳务可以作为当期进项税抵扣;计算方法为销项减进项。

2)小规模:只能使用普通发票;购进货物或应税劳务即使取得了增值税专用发票也不能抵扣;计算方法为销售额×征收率。

三、税率与征收率:【小规模纳税人标准】

1)一般纳税人:基本税率17%,税法还列举了5类适应13%低税率的货物,还有几项特殊业务按简易办法征收(参照小规模)。还有零税率应税劳务和货物。

2)小规模:商业小规模按4%征收率;商业以为小规模按6%

1、税率不一样,小规模6%或4%,一般纳税人17%。

2 一般纳税人的进项税是可以抵扣的,小规模纳税人的进项税是不能够抵扣的。

3 一般纳税人可以开增值税专用发票,小规模纳税人不能够开增值税专用发票!

一般纳税人:生产性企业年销售额在100万以上

商业性企业年销售额在180万以上

适用税率: 17%和13%(适用特殊)

小规模纳税人:生产性企业年销售额在100万以下 商业性企业年销售额在180万以下

适用税率:生产性6%,商业性4%

小规模不可以开具增值税发票

一般纳税人和小规模纳税人划分的标准有两个:

一是,从事货物生产或者提供应税劳务的纳税人,以及从事货物生产或者提供应税劳务为主,兼营货物批发或零售的纳税人,年应税销售额在100万元以上的为一般纳税人;反之,则为小规模纳税人。从事货物批发或零售的纳税人,年应税销售额在180万元以上的为一般纳税人;反之,则为小规模纳税人。

二是,财务制度健全的为一般纳税人;反之,则为小规模纳税人。

上述两个划分标准,其中最关键的是财务制度是否健全。正因如此,在划分一般纳税人和小规模纳税人方面存在着几个例外:(1)一般纳税人,若财务制度不健全,税务机关在征税时采用一般纳税人的税率,但不得抵扣进项税金;

(2)小规模纳税人若财务制度健全,通过申请,税务机关审核,可视为一般纳税人;

(3)对那些非营利性纳税人,虽然年应税销售额达到或超过一般纳税人的标准,财务制度也较健全,但一年中发生销售次数极少,也可视为小规模纳税人。

本文来源:http://www.gbppp.com/jd/426011/

推荐访问:2016小规模纳税人标准 小规模纳税人认定标准